相続税申告手続き

相続税の申告は不要と思っていませんか?

もし、相続税の申告が必要であるにも関わらず、申告していなければ、

本来受けられるはずの減税規定が受けられません。

無申告加算税・延滞税が徴収されます。

相続税がいくらかかるかは、相続財産の総額によります。

自宅の土地等については、相続税の計算上評価を下げることができますが、

この規定を適用するためには原則として相続税の申告が必要です。

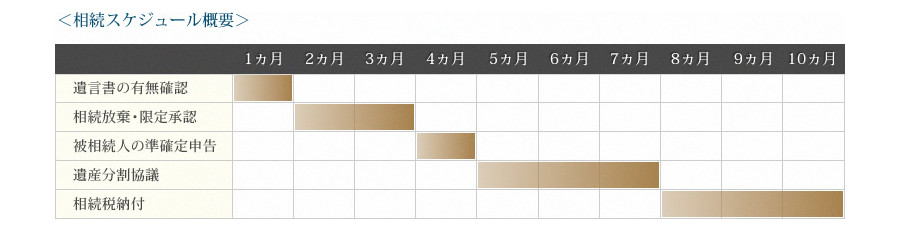

相続申告スケジュール

相続税の申告期限は相続発生から10か月以内です。

ただし、それまでに遺産分割協議をまとめておくのはもちろん、

相続の放棄をするかどうかの決定や、被相続人の準確定申告などを行う必要があります。

1.相続発生

相続が起こったら、やるべきことがたくさんあります!

あなたは今どの段階でしょうか?相続財産は全て把握して、遺産分割協議も終わっていますか?

相続が発生した場合、その後の手続きは期限が定められているものが多いです。

知らなかった、では済まされません。

例えば、故人に財産以上の債務があった場合、「相続放棄」を家庭裁判所に申請し、財産と債務を全て相続しないという方法もとることができます。この「相続放棄」の期限は、相続があったことを知った日から3か月以内です。

もし、3か月以内に放棄の申請をしなければ、自動的に財産債務の全てを相続する(=単純承認)とみなされてしまいます。

2.面談

面倒な手続きもお任せください!

相続が発生した場合、必要な手続きは多岐にわたります。

下記はごくわずかな一例で、ご相続の事情により必要な手続きは異なります。

必要な手続きの一例

死亡届

世帯主変更届

高額医療費支給申請書

国民健康保険葬祭費支給申請書

未支給年金請求書

所得税準確定申告

運転免許証、パスポートの返却

公共料金、電話名義の変更

預貯金の名義変更

保険金の請求

不動産の所有権移転登記

相続の放棄

専門家によって担当分野が異なります

相続が発生した場合は、様々な手続きが必要になります。税理士が相続税を計算するのは当然ですが、他にも登記変更は司法書士、不動産評価は不動産鑑定士など、様々な専門知識が必要になります。

3.遺産整理

遺産の洗い出しをしましょう!

相続税がかかるかどうか、この判定が最優先です。

相続税がかかるのであれば、相続税の申告が必要になります。

相続税がかからなくても遺産分割協議が必要になります。

遺産の洗い出しは故人の通帳探しや、不動産関連の登記簿等、様々な書類が必要になります。

この書類をもれなく揃えていくのには時間を要します。今すぐに着手して下さい!

4.遺産分割協議

うちの家に限って、遺産分割で揉めないはず…本当にそうでしょうか

- 相続税はかからないと思うが、遺産分割は必要?

- 財産は少ないので、遺産分割では揉めない。

- 家族の仲がいいので遺産分割では揉めない。

- 次の相続も考えておいた方がいいの?

うちの家に限って、遺産分割で揉めないはず…本当にそうでしょうか

-

遺産分割は相続税がかからなくても必ず必要になります。

不動産の移転登記や口座の解約手続き等には遺産分割協議書が必要になります。 -

財産が少ないほど、遺産分割協議は揉める、と言われています。

現に、家庭裁判所の遺産分割調停の件数は相続税がかからない財産5,000万円以下の家庭からの申し立てが全体の70%を超えています。 -

相続がきっかけに兄弟姉妹が不仲になってしまうこともあります。

相続には直接に関係ない人(相続人の配偶者等)が分割協議に口を出してきて、揉めることが多いです。 -

今回の相続だけでなく、次の相続も考えておく必要があります。

次の相続とトータルで考えれば、今回の相続で多少税金を払っておいた方が得というケースもよくあります。

5.相続申告

相続が発生する前からも、相続が発生してからもアイネックスがワンストップでサポートさせていただきます。

まずはご相談ください。

小規模宅地等の評価減

小規模宅地等の減額とは?

個人が相続又は遺贈により取得した特定の小規模宅地等については、評価額を減額することができます。小規模宅地は複数の種類があり、要件・減額の条件が異なります。

複数の小規模宅地をお持ちの場合は、最大限の税額軽減を受けたい、特定の相続人の納税額を抑えたい、等の要望に応じ、適用順序の工夫が可能です。

小規模宅地の種類

| 事業用地 |

特定事業用宅地等 特定同族会社事業用宅地等 |

400平方メートル(約120坪)まで80% |

|---|---|---|

| 居住用地 | 特定居住用宅地等 | 330平方メートル(約100坪)まで80%減 |

| 不動産貸付用宅地等 | 200平方メートル(約60坪)まで50%減額 | |

上手な活用方法

複数の小規模宅地(事業用と居住用等)を持っている場合、どの宅地から当該規定を適用するかで評価減できる金額が大きく変わってきます。

2次相続を見据えた遺産分割

上手な遺産分割方法

仮に、父・母・子2人という家族がいたとします。

父がなくなった際の相続を「1次相続」、その後母が亡くなった際の相続を「2次相続」といいます。

最終的には子供に遺産が相続されていくわけですが、1次相続・2次相続の際の遺産分割の仕方で相続税額が変わってきます。

以下、具体例を示します。

上手な遺産分割方法

前提

父が死亡し、相続が発生したと仮定

相続人 :母、長男、次男の3名

遺産総額:1億円

相続分 :法定相続分に応じ、各相続人が遺産を取得。

遺産分割パターン

(1)母が遺産の全てを取得:

1次相続では、母が相続財産の全てを取得します。

2次相続では、母から長男・次男へ財産を半分ずつ移転します。

(2)母が遺産の半分を取得:

1次相続では、母が相続財産の半分を取得します。

2次相続では、母から長男・次男へ財産を半分ずつ移転します。

(2)のパターンでは

1次相続では全て配偶者に相続させず、あえて長男・次男にも相続させます。

これにより、1次相続では315万円がかかります。しかし、2次相続では相続税は80万円におさまります。

結果、1次・2次合わせての税負担は395万円となります。

(2)のパターンは(1)のパターンと比較し、税負担は375万円軽減されます。

| 1)母が遺産の全てを相続 | 2)母が遺産の半分を相続 | |

|---|---|---|

| 相続財産総額 | 15,000 | 15,000 |

| 1次相続で母が 相続する財産 |

15,000 | 7,500 |

| 1次相続税額 | 0 | 315 |

| 2次相続税額 | 770 | 80 |

| 1次相続と2次相続の税額合計 | 770 | 395 |

差額375万円